DSP2 en vigueur : les start-up FinTech identifient les opportunités business

Avec l’entrée en vigueur de la DSP2, l’écosystème des start-up FinTech étudient les leviers pour se distinguer dans les services financiers. Face ou avec les banques.

L’écosystème FinTech scrute l’entrée en vigueur de la directive révisée sur les services de paiement (DSP2) en date du 13 janvier.

Il s’intéresse surtout aux services financiers plus flexibles et aux opportunités de nouveaux business liés à ce cadre visant à « moderniser les services de paiement en Europe au profit tant des consommateurs que des entreprises ».

Du côté de la Commission européenne, elle est perçue comme une étape majeure dans la vision d’un marché unique numérique qui a du mal à se concrétiser.

Selon le communiqué de Bruxelles, les avantages présentés avec la DSP2 sont multiples comme « la fin de la surfacturation ». C’est à dire « l’application de suppléments en cas de paiement par carte de débit ou de crédit, aussi bien dans un commerce physique qu’en ligne ».

La directive élève aussi le niveau d’exigence en matière de sécurisation des données financières, tout en renforçant les droits des consommateurs.

Elle intègre une réduction de la responsabilité en cas de paiement non autorisé et introduit un droit au remboursement inconditionnel («sans aucune question)» pour les prélèvements en euros.

La DSP2 sourit aux start-up FinTech

La DSP2 ouvre aussi la voie aux services de paiement innovants en donnant une bouffée d’oxygène à l’écosystème FinTech européen.

Elle répond notamment à l’essor des solutions de paiement mobile, à l’instar de la plateforme française Lydia qui autorise l’échange d’argent entre particuliers.

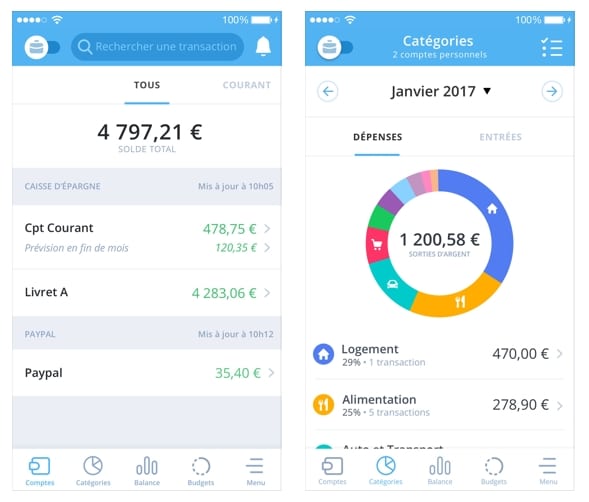

En France, on peut identifier d’autres gagnants comme Bankin’ ou Linxo dans le segment de la gestion financière au quotidien (Personal financial management ou PFM en anglais).

Jusqu’ici, leurs applications se contentaient d’agréger les comptes bancaires d’établissements différents et de ventiler les opérations par typologie de dépenses (alimentation, transports, loisirs…).

Avec la DSP2, ces agrégateurs bénéficient du statut d’établissement de paiement, régulés au même titre que les banques.

En ayant accès aux données des comptes d’épargne et de crédit, ils pourront potentiellement zapper le passage par les banques traditionnelles en allant chercher, par exemple, le prêt immobilier aux conditions les plus avantageuses.

Ainsi, Bankin’ (app de gestion de budget qui a levé 7 millions d’euros début 2017) se réjouit d’aller plus loin dans son rôle de « conseiller financier personnel ».

Elle revendique le titre de première start-up FinTech d’Europe à décrocher les deux agréments DSP2 (« Initiation de paiement » et « Information sur les comptes »).

« En devenant un établissement de paiement, Bankin’ est désormais un acteur financier régulé au même titre que les banques, avec un niveau de sécurité équivalent », évoque la start-up dans un communiqué.

Prochaine étape escomptée : l’élargissement officiel aux comptes d’épargne et de crédit. Une première jonction a été réalisée dans la gestion d’épargne avec une autre start-up de l’écosystème FinTech français : Yomoni.

Ouverture API des données clients : un rendez-vous attendu

De son côté, Frantz Waze, directeur financier de Ditto Bank (nouvelle banque mobile dédiée à la gestion des devises), estime que les clients des banques « auront tout à gagner de la DSP2 », peut-on lire dans une tribune.

« Cette directive annonce plutôt l’émergence d’un nouvel écosystème interconnecté et de nouveaux services innovants. Le tout, au profit du client. », évoque le contributeur.

L’ouverture des API (connecteurs logiciels) en vue de la libéralisation des données clients des groupes bancaires devrait survenir d’ici mars 2019. Mais les groupes bancaires ne voient pas forcément cette évolution de la règlementation comme une avancée positive pour leur business.

« Avec l’essor des banques mobiles et l’arrivée des opérateurs télécoms sur le marché, cette tendance au multi-comptes ne va cesser de croître dans les prochaines années », évoque Frantz Waze.

« La DSP2 permettra aux acteurs, nouveaux comme anciens, de faciliter davantage l’agrégation des comptes bancaires de chaque individu mais surtout leur tenue et la réalisation de l’ensemble des opérations courantes au sein d’un seul et même espace plus ergonomique et sécurisé. »

Photo credit: investmentzen on Visualhunt / CC BY