Ceci n’est pas de la monnaie : comment la Banque de France perçoit Bitcoin & Cie.

La Banque de France juge « souhaitable » de réglementer les activités liées au bitcoin et autres « crypto-actifs », qu’elle ne qualifie pas de monnaies.

Au nom de la lutte contre le blanchiment des capitaux et le financement du terrorisme, il est « souhaitable » de réglementer les activités liées aux crypto-actifs.

La Banque de France émet cette opinion dans le dernier numéro de sa publication « Focus », mis en ligne la semaine passée.

Elle invoque également la protection des investisseurs, la préservation de l’intégrité des marchés et les préoccupations de stabilité financière pour en appeler à « une coordination européenne et internationale », dans la lignée de la saisie, le mois dernier, du G20 par les ministres de l’Économie et les banquiers centraux français et allemands.

Mais qu’est-ce, au juste, qu’un crypto-actif ? La définition en est donnée dans l’article L561-2 du Code monétaire et financier, modifié par l’ordonnance no 2016-1635 du 1er décembre 2016 renforçant le dispositif français de lutte contre le blanchiment et le financement du terrorisme.

Il s’agit, selon ce texte, de « tout instrument contenant sous forme numérique des unités de valeur non monétaire pouvant être conservées ou être transférées dans le but d’acquérir un bien ou un service, mais ne représentant pas de créance sur l’émetteur ».

Une valeur en question

De l’avis de la Banque de France, les termes « monnaies virtuelles » et « crypto-monnaies » sont des abus de langage : les crypto-actifs ne remplissent pas « ou que très partiellement » les trois fonctions dévolues à la monnaie.

En premier lieu, leur valeur fluctue très fortement, ce qui ne permet pas d’en faire des unités de compte (très peu de prix sont exprimés dans ces crypto-actifs).

Outre cette volatilité qui « rend de plus en plus difficile leur utilisation comme moyen de paiement », les crypto-actifs induisent des frais de transactions « qui sont démesurés pour de simples opérations de détail » et « n’offrent aucune garantie de remboursement en cas de fraude ».

Leur absence de valeur intrinsèque est également pointée du doigt : qu’ils soient « souvent émis en fonction d’une puissance de calcul informatique, sans considération des besoins de l’économie et de ses échanges » ne permet pas d’en faire des réserves de valeur inspirant confiance, affirme la banque centrale.

Au plan juridique, au-delà du fait que l’euro est la seule monnaie ayant cours légal en France (article L111-1 du Code monétaire et financier), les crypto-actifs ne répondent pas à la définition de la monnaie électronique, à défaut d’être émis contre une remise de fonds (ils ne sont donc assortis d’aucune garantie légale de remboursement dans l’Union européenne).

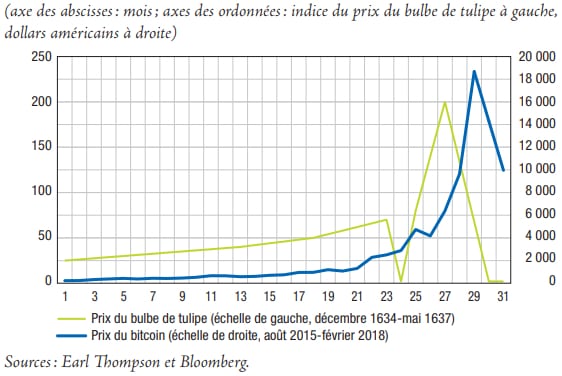

Crypto-tulipe ?

Sur la question de la valeur, la Banque de France parle d’actifs « hautement spéculatifs » : la convertibilité dans différentes monnaies ayant cours légal n’est garantie par aucun organisme centralisé, si bien que le cours d’un crypto-actif « peut à tout moment s’effondrer si les investisseurs voulant dénouer leurs positions ne trouvent pas d’acquéreurs et se retrouvent détenteurs d’actifs illiquides ».

Sur ce même volet, le processus d’émission des bitcoins est dénoncé : son plafonnement dans le temps « nourrit un phénomène de pénurie qui, face à la forte demande induite principalement pour le motif de spéculation, entraîne de très fortes fluctuations de cours ».

Le risque est aussi fonction de l’intérêt croissant d’acteurs non impliqués dans l’émission et la gestion des crypto-actifs. Se développent, en conséquence, des infrastructures (plates-formes d’échange, portefeuilles…), ainsi que des services et avec eux, des instruments d’investissement associés.

La Banque de France n’oublie pas, en la matière, l’essor des ICO, décrites comme la « transposition en crypto-actifs du concept de financement participatif ».

Les prêts en bitcoins : c’est non

L’activité des plates-formes d’échange nécessite pour l’heure un agrément de prestataire de services de paiement, au titre de la gestion, pour le compte de tiers, de comptes tenus et libellés dans une monnaie ayant cours légal.

La Banque de France préconise d’élargir cet encadrement avec un statut de prestataire de services en crypto-actifs. Ce dernier pourrait être adopté dans le prolongement de la révision de la directive européenne sur le blanchiment des capitaux et le financement du terrorisme. Il « pourrait également couvrir les services concernant les transactions entre crypto-actifs ».

Il est par ailleurs proposé de resserrer l’étau sur certaines entreprises régulées (banques, assurances, sociétés de gestion…), notamment en interdisant les activités de dépôts et prêts en crypto-actifs. Mais aussi en réservant les produits d’épargne aux investisseurs les plus avertis tout en les assujettissant à des règles strictes de protection de la clientèle.

Crédit photo : btckeychain via Visualhunt.com / CC BY