Six petites entreprises sur 10 au Canada sont classées comme n’ayant pas une bonne santé financière1 et se disent être mises au défit par l’inflation élevée (59%), les problèmes de la chaîne d’approvisionnement (49%) et la pénurie de personnel (39%). Afin de surmonter la tourmente économique, les propriétaires de petites entreprises se tournent vers leurs banques pour obtenir des conseils, mais alors que 64% ont un responsable relationnel bancaire attitré, ces experts fournissent avant tout une assistance transactionnelle (58%) et seulement 17% fournissent des conseils complets correspondant pleinement aux objectifs des petites entreprises, selon l’étude J.D. Power 2022 Canada Small Business Banking Satisfaction Study,SM publiée aujourd’hui.

Ce communiqué de presse contient des éléments multimédias. Voir le communiqué complet ici : https://www.businesswire.com/news/home/20221031005036/fr/

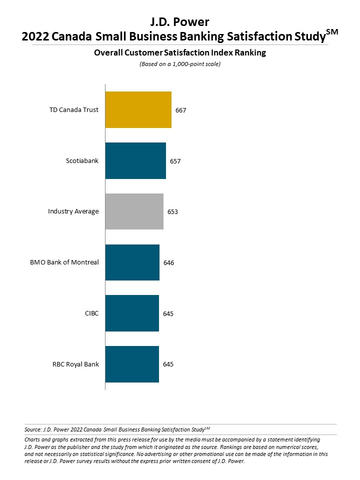

J.D. Power 2022 Canada Small Business Banking Satisfaction Study (Graphic: Business Wire)

D’après l’étude, 81% des petites entreprises souhaiteraient recevoir un conseil financier ou une orientation de leur banque. Toutefois, seulement 56% indiquent avoir reçu ce type de conseil ou d’orientation durant les 12 derniers mois, et seulement 51% sont pleinement d’accord pour dire que leur banque fournit un conseil ou une orientation utile.

« Les petites entreprises perçoivent leurs banques comme une ressource pour les aider à gérer leurs finances par le biais d’un conseil et d’une orientation pratique, par exemple comment réduire les frais bancaires, économiser de l’argent et connaître les avantages que la technologie d’une banque peut leur apporter », déclare Paul McAdam, directeur principal de la veille bancaire et des paiements, J.D. Power. « Bien que les banques du Canada fournissent de bons niveaux de services en général aux entreprises aussi bien dans les interactions numériques que personnelles, il existe encore une multitude de domaines dans lesquels les banques peuvent peaufiner et personnaliser leurs conseils et services afin de répondre aux besoins et aux attentes des propriétaires de petites entreprises. »

Conclusions clés de l’étude 2022:

- Les banques ne saisissent pas l’opportunité de proposer un conseil complet: fournir un conseil à valeur ajoutée aux clients professionnels a une corrélation supérieure avec l’augmentation de la satisfaction. La satisfaction globale parmi les clients qui reçoivent des conseils exhaustifs se situe à 826 (sur une échelle de 1 000 points), soit 74 points au-dessus que ceux qui reçoivent des conseils constructifs et 180 points au-dessus de ceux qui reçoivent des conseils transactionnels.

- La satisfaction bancaire est plus élevée dans le secteur privé que chez les particuliers: les grandes banques canadiennes répondent mieux aux besoins des petites entreprises qu’à ceux des foyers, avec une satisfaction bancaire plus élevée parmi les propriétaires d’entreprise que parmi les particuliers (653 vs 607, respectivement). Les principaux domaines dans lesquels les banques canadiennes excellent pour répondre aux besoins des petites entreprises sont l’aide à l’économie de temps et d’argent (+86 points); la résolution des problèmes (+71); et les offres de compte (+63).

- Les petites entreprises ressentent la pression de l’affaiblissement économique: seulement 40% des petites entreprises au Canada sont classées comme en bonne santé financière (contre 50% aux États-Unis). Plus d’un tiers (36%) des petites entreprises au Canada entrent dans la catégorie de vulnérabilité financière, alors que 13% sont en situation de capital restreint et 11% en situation de trésorerie restreinte.

Classement de l’étude

TD Canada Trust termine en tête de la satisfaction bancaire des petites entreprises avec un score de 667. Banque Scotia (657) termine deuxième.

L’étude 2022 Canada Small Business Banking Satisfaction Study, qui en est désormais à sa quatrième année après avoir été publiée de 2012 à 2014, comprend les réponses de 2 201 propriétaires de petite entreprise ou responsables financiers dans de petites entreprises qui utilisent des services bancaires d’entreprise. L’étude a été réalisée de juin à juillet 2022. Elle fournit également des données référentielles de soutien à la santé financière évaluant l’efficience des banques en termes de fourniture d’un soutien financier aux petites entreprises. Les banques les plus performantes dans l’indice du soutien à la santé financière aux petites entreprises sont, par ordre alphabétique: BMO Banque de Montréal et Banque Scotia.

Pour plus d’informations sur la Canada Small Business Banking Satisfaction Study, visitez

https://www.jdpower.com/business/financial-services/canada-small-business-banking-satisfaction-study.

Retrouvez le communiqué de presse en ligne sur http://www.jdpower.com/pr-is/2022154.

À propos de J.D. Power

J.D. Power est un leader mondial en matière d’informations sur les consommateurs, de services de conseil, de données et d’analyses. Pionnier dans l’utilisation des mégadonnées, de l’intelligence artificielle (IA) et des capacités de modélisation algorithmique pour comprendre le comportement des consommateurs, J.D. Power fournit depuis plus de 50 ans des renseignements industriels rigoureux sur les interactions des clients avec les marques et les produits. Les plus grandes entreprises mondiales dans les principaux secteurs d’activité comptent sur J.D. Power pour guider leurs stratégies de contact avec les clients.

J.D. Power dispose de bureaux en Amérique du Nord, en Europe et en Asie-Pacifique. Pour en savoir plus sur les offres commerciales de la société, rendez-vous sur JDPower.com/business.

À propos de J.D. Power et des règles publicitaires/promotionnelles: www.jdpower.com/business/about-us/press-release-info

1 J.D. Power mesure la santé financière d’une petite entreprise en tant qu’indicateur combinant la ponctualité dans le paiement des factures, les réserves de trésorerie, la solvabilité et le filet de sécurité, comme la protection d’assurance. Les petites entreprises sont placées sur spectre allant de bonne santé financière à vulnérabilité financière.

Le texte du communiqué issu d’une traduction ne doit d’aucune manière être considéré comme officiel. La seule version du communiqué qui fasse foi est celle du communiqué dans sa langue d’origine. La traduction devra toujours être confrontée au texte source, qui fera jurisprudence.

Consultez la version source sur businesswire.com : https://www.businesswire.com/news/home/20221031005036/fr/