Regulatory News:

Ce communiqué de presse contient des éléments multimédias. Voir le communiqué complet ici : https://www.businesswire.com/news/home/20230726957086/fr/

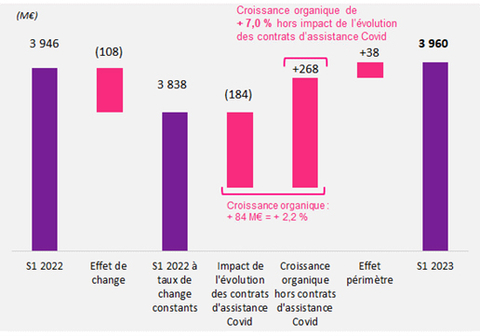

Analyse de la croissance du chiffre d’affaires au 1er semestre 2023 (Graphic: Teleperformance)

Le conseil d’administration du groupe Teleperformance (Paris:TEP), un leader mondial des services aux entreprises en solutions digitales, s’est réuni ce jour et a examiné les comptes consolidés du groupe pour le 1er semestre 2023 clôturés au 30 juin 2023. Le groupe annonce aujourd’hui ses résultats semestriels.

Croissance résiliente du chiffre d’affaires (CA) et du résultat opérationnel

-

CA au S1 2023 :

3 960 millions d’euros

+ 7,0 % à données comparables

+ 2,2 % à données comparables incluant l’impact de l’évolution des contrats d’assistance Covid

- EBITDA courant : 807 millions d’euros, soit un taux de marge d’EBITDA courant de 20,4 % en hausse de 30 pbs vs. S1 2022

- EBITA courant : 577 millions d’euros, soit un taux de marge d’EBITA courant de 14,6 % en hausse de 30 pbs vs. S1 2022

Un modèle d’affaires solide et responsable

- Teleperformance a annoncé début juillet que 72 pays ont été certifiés « employeurs de premier plan » par l’institut Great Place to Work®, soit huit de plus qu’en 2022. 99 % des collaborateurs du groupe travaillent dans un pays ainsi certifié

- Teleperformance a signé en avril et en mai 2023 trois accords collectifs avec des syndicats en Colombie, en Roumanie et en Pologne. Le groupe annonce également que le gouvernement colombien a officiellement clos son enquête sur les conditions de travail de nos employés en Colombie, sans aucune conclusion à l’encontre de l’entreprise

- Le conseil d’administration continue de se renforcer avec la cooptation par le conseil d’administration de Kevin Niu, entrepreneur de nationalité canadienne dans le domaine de l’intelligence artificielle, en remplacement de Wai Ping Leung, démissionnaire.

Perspectives 2023

-

Dans un environnement macro-économique qui devrait rester difficile au second semestre, Teleperformance ajuste ses objectifs financiers annuels 2023

- Croissance du chiffre d’affaires à données comparables hors « contrats Covid » comprise entre + 6 % et + 8 %

- Objectif de marge d’EBITA courant sur chiffre d’affaires confirmé : en hausse de + 50 pb pour atteindre 16 %

- Processus d’acquisition de la société Majorel en bonne voie ; sa revue par les autorités de la concurrence devrait se terminer au cours du dernier trimestre 2023

Daniel Julien, président-directeur général du groupe Teleperformance, a déclaré : « Dans un environnement macroéconomique incertain, Teleperformance continue d’enregistrer une croissance soutenue de ses activités, une nouvelle progression de ses marges de leader et un cash-flow solide. Notre niveau de croissance au second semestre sera directement corrélé à la dynamique macroéconomique spécifique à certaines activités à forte saisonnalité dans des secteurs clefs tels que la santé, la distribution ou la technologie.

Sur le front de l’ESG, nous sommes très heureux d’annoncer que le gouvernement colombien a officiellement clos son enquête sur les conditions de travail de nos employés en Colombie, sans aucune conclusion à l’encontre de l’entreprise. De plus, notre conseil d’administration a été renforcé avec la cooptation de M. Kevin Niu, citoyen canadien, diplômé d’un doctorat en physique quantique à l’université Harvard et entrepreneur dans le domaine de l’intelligence artificielle. Cette décision intervient à point nommé, au moment où nos équipes expertes en transformation digitale sont engagées dans des projets liés à l’IA, incluant la technologie Gen AI dont l’adoption reste néanmoins marginale aujourd’hui.

Enfin, nous documentons avec diligence le processus d’acquisition de la société Majorel qui est à ce jour bien avancé. »

CHIFFRES CLÉS

|

En millions d’euros |

S1 2023 |

S1 2022 |

|

|

|

€1=US$ 1,08 |

€1=US$ 1,09 |

|

|

Chiffre d’affaires |

3 960 |

3 946 |

|

|

À données publiées À données comparables À données comparables hors « contrats Covid » |

+ 0,4 % |

||

|

+ 2,2 % |

|||

|

+ 7,0 % |

|||

|

EBITDA courant |

807 |

792 |

|

|

% CA |

20,4 % |

20,1 % |

|

|

EBITA courant |

577 |

566 |

|

|

% CA |

14,6 % |

14,3 % |

|

|

Résultat opérationnel (EBIT) |

446 |

438 |

|

|

Résultat net – Part du groupe |

271 |

274 |

|

|

Résultat net dilué par action (euros) |

4,59 |

4,60 |

|

|

Cash-flow net disponible |

309 |

315 (1) |

(1) Après intégration des prêts accordés

ACTIVITÉ DU 1ER SEMESTRE ET DU 2ÈME TRIMESTRE 2023

CHIFFRE D’AFFAIRES CONSOLIDÉ

Le chiffre d’affaires du 1er semestre 2023 s’est élevé à 3 960 millions d’euros, soit une progression de + 2,2 % à données comparables (à devises et périmètre constants). L’impact non récurrent et attendu de la baisse de contribution des contrats d’assistance Covid en 2023 par rapport à 2022 (- 184 millions d’euros au 1er semestre) a pesé sur la croissance semestrielle. Retraitée de cet impact, la croissance organique s’établit à + 7,0 %.

La croissance est de + 0,4 % à données publiées par rapport à la même période de l’année dernière. L’effet de change défavorable est élevé (- 108 millions d’euros) avec une volatilité qui s’est significativement accrue au 2ème trimestre. Il est dû principalement à la dépréciation par rapport à l’euro du peso colombien, de la livre égyptienne, du peso argentin et de la roupie indienne. L’effet périmètre positif (+ 38 millions d’euros) est lié à la consolidation dans les comptes du groupe de PSG Global Solutions depuis le 1er novembre 2022 (+ 31 millions d’euros) et de Capita Translation & Interpreting depuis le 1er janvier 2023 (+ 7 millions d’euros).

La croissance organique est solide dans un environnement économique et géopolitique toujours incertain. Elle est également supérieure à celle de la plupart des principaux acteurs du marché, en raison de la résilience et de la diversité du portefeuille clients de Teleperformance par régions, par secteurs et par ligne de services. Au cours du 1er semestre, les secteurs des médias sociaux et du divertissement, des services financiers, du voyage et des transports, ainsi que des administrations (hors « contrats Covid ») ont été dynamiques. La croissance des activités a été particulièrement soutenue dans la zone EMEA, alors qu’elle s’est ralentie aux États-Unis.

La poursuite du développement rapide des solutions offshore continue d’avoir un impact déflationniste sur le niveau de croissance du chiffre d’affaires du groupe au 1er semestre. Cette tendance devrait se poursuivre au 2nd semestre. La croissance des activités offshore a toutefois un impact positif sur les marges du groupe.

Au cours du 1er semestre, des contrats importants ont été signés plus tardivement que prévu en raison de l’attentisme de certains clients, notamment dans le secteur des services financiers aux États-Unis au printemps dernier. Ces nouveaux contrats devraient davantage contribuer à la croissance du groupe au 2nd semestre, dans un environnement qui reste néanmoins volatil.

Les activités « services spécialisés » continuent d’afficher une progression soutenue. Celle-ci a été particulièrement portée par la poursuite du rebond très rapide post-Covid des activités de gestion des demandes de visa (TLScontact) et de la croissance soutenue des activités d’interprétariat en ligne (LanguageLine Solutions).

Le chiffre d’affaires du 2ème trimestre 2023 s’est élevé à 1 954 millions d’euros, en croissance de + 5,3 % à données comparables hors « contrats Covid ». À données publiées, il est en retrait de – 1,5 %, incluant un fort effet de change défavorable (- 96 millions d’euros), dû principalement à la dépréciation par rapport à l’euro de la plupart des devises, dont le peso colombien, l’US dollar, la livre égyptienne, le peso argentin et la roupie indienne, et un effet périmètre lié à la consolidation dans les comptes du groupe de PSG Global Solutions et de Capita Translation & Interpreting.

Le ralentissement de la croissance hors « contrats covid » par rapport au 1er trimestre 2023 (+ 8,6 %) s’explique principalement par la base de comparaison moins favorable (+ 11,1 % au 1er trimestre 2022 et + 14,5 % au 2ème trimestre 2022), tant dans les activités core services & D.I.B.S., notamment dans la zone EMEA, que dans les activités « services spécialisés ». Par ailleurs, le marché aux États-Unis a ralenti tout au long du 1er semestre, avec une moindre performance dans un certain nombre de secteurs, tels que la distribution, les technologies et les télécommunications.

CHIFFRE D’AFFAIRES PAR ACTIVITÉ

|

|

S1 2023 |

S1 2022 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

3 297 |

3 412 |

– 0,2 % |

+ 5,3 % |

– 3,4 % |

|

Zone Amérique du Nord & Asie-Pacifique |

1 255 |

1 264 |

+ 0,3 % |

+ 0,3 % |

– 0,8 % |

|

Zone LATAM |

788 |

803 |

+ 4,3 % |

+ 4,3 % |

– 1,8 % |

|

Zone Europe & MEA (EMEA) |

1 254 |

1 344 |

– 3,4 % |

+ 10, 8 % |

– 6,7 % |

|

SERVICES SPÉCIALISÉS |

663 |

534 |

+ 17,2 % |

+ 17,2 % |

+ 24,1 % |

|

TOTAL |

3 960 |

3 946 |

+ 2,2 % |

+ 7,0 % |

+ 0,4 % |

|

|

T2 2023 |

T2 2022 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 612 |

1 700 |

+ 0,0 % |

+ 3,3 % |

– 5,2 % |

|

Zone Amérique du Nord & Asie-Pacifique |

609 |

636 |

– 0,2 % |

– 0,2 % |

– 4,3 % |

|

Zone LATAM |

392 |

421 |

+ 1,6 % |

+ 1,6 % |

– 6,7 % |

|

Zone Europe & MEA (EMEA) |

611 |

643 |

– 0,9 % |

+ 7,7 % |

– 5,0 % |

|

SERVICES SPÉCIALISÉS |

342 |

284 |

+ 17,4 % |

+ 17,4 % |

+ 20,4 % |

|

TOTAL |

1 954 |

1 984 |

+ 2,5 % |

+ 5,3 % |

– 1,5 % |

* Digital Integrated Business Services

** Hors impact de l’évolution de la contribution des contrats d’assistance Covid

- Les activités core services & D.I.B.S. (Digital Integrated Business Services)

Le chiffre d’affaires des activités core services & D.I.B.S. du 1er semestre 2023 a atteint 3 297 millions d’euros. Hors impact de l’évolution de la contribution des contrats d’assistance Covid, la croissance organique des activités core services & D.I.B.S. a progressé de + 5,3 % au cours du 1er semestre 2023. À données comparables, la croissance est stable (- 0,2 %) par rapport à l’an passé. À données publiées, le chiffre d’affaires a été en retrait de – 3,4 %, en raison principalement de la dépréciation par rapport à l’euro du peso colombien, de la livre égyptienne, du peso argentin et de la roupie indienne.

La robuste croissance organique hors « contrats Covid » repose notamment sur la solidité et la diversification du portefeuille clients du groupe. L’activité est en croissance soutenue en Europe alors que le marché nord-américain a ralenti par rapport à l’année dernière. Les meilleures performances sont enregistrées dans les secteurs des réseaux sociaux, des services financiers, du voyage et des transports, de la santé et de l’administration. La modération de contenu et l’acquisition de clients sont les lignes de services les plus performantes sur le semestre.

Le chiffre d’affaires des activités core services & D.I.B.S. du 2ème trimestre 2023 a atteint 1 612 millions d’euros. Hors « contrats Covid », la croissance organique des activités core services & D.I.B.S. ressort à + 3,3 %. À données comparables, la croissance est stable par rapport à l’an passé. À données publiées, le chiffre d’affaires a été en retrait de – 5,2 %, en raison principalement de la dépréciation par rapport à l’euro de la plupart des devises et de l’impact de l’évolution des contrats d’assistance Covid.

Le ralentissement de la croissance organique hors « contrats Covid » par rapport au 1er trimestre 2023 (+ 7,3 %) s’explique essentiellement par la base de comparaison plus défavorable, notamment dans la zone EMEA, ainsi qu’une moindre performance dans la zone LATAM. Le renforcement du peso mexicain par rapport au dollar US a réduit significativement l’attractivité du Mexique par rapport à d’autres zones offshore.

- Zone Amérique du Nord & APAC

Le chiffre d’affaires du 1er semestre 2023 s’est élevé à 1 255 millions d’euros, quasi stable à données comparables (+ 0,3 %) par rapport à l’an passé. À données publiées, il est en léger retrait, – 0,8 %, incluant un effet de change défavorable lié à la dépréciation par rapport à l’euro de la roupie indienne et du peso philippin, en dépit de la légère appréciation de l’US dollar sur le semestre. Au 2ème trimestre, le chiffre d’affaires est stable à données comparables (- 0,2 %).

La croissance à données comparables en Amérique du Nord est restée limitée tout au long du 1er semestre en raison de la poursuite de l’accélération de la croissance des activités offshore en Inde et aux Philippines, au détriment des activités domestiques aux États‑Unis. L’impact déflationniste de cette évolution a eu un effet négatif sur le chiffre d’affaires de la zone. De plus, un certain nombre de secteurs tels que les télécommunications, les technologies et la distribution sont en ralentissement sur la période.

En Asie-Pacifique, la progression du chiffre d’affaires est dynamique en Chine, soutenue notamment par le démarrage rapide de nouveaux contrats dans les secteurs des services financiers et du voyage.

Dans l’ensemble de la zone, les activités de modération de contenu (Trust & Safety) et d’acquisition de clients progressent à un rythme soutenu.

Les délais enregistrés au printemps dernier dans la signature de contrats importants dans le secteur des services financiers aux États‑Unis ont par ailleurs créé un manque à gagner au 2ème trimestre. Leur montée en puissance devrait contribuer positivement à la croissance de la zone au 2nd semestre, dans un contexte macroéconomique néanmoins incertain.

- Zone LATAM

Au 1er semestre 2023, le chiffre d’affaires s’est élevé à 788 millions d’euros. À données comparables, la croissance s’est établie à + 4,3 % par rapport à la même période de l’an passé. Elle est ressortie à – 1,8 % à données publiées en raison principalement de la dépréciation du peso colombien et du peso argentin par rapport à l’euro. Au 2ème trimestre, le chiffre d’affaires a progressé de + 1,6 % à données comparables.

La progression des activités a été soutenue au Pérou et en Colombie, où l’activité de modération de contenu (Trust & Safety) continue de se développer rapidement.

La moindre attractivité du Mexique par rapport à d’autres zones offshore consécutive au renforcement du peso mexicain par rapport au dollar US a pesé sur la croissance de la zone tout au long du 1er semestre. La moindre croissance s’explique également par un effet de base de comparaison défavorable sur cette période.

La progression des activités du groupe dans les secteurs des médias sociaux et du divertissement en ligne a été particulièrement dynamique sur l’ensemble de la zone. Le secteur des services financiers a progressé à un rythme satisfaisant. La croissance sur ces marchés ainsi que dans les services de transport s’est néanmoins ralentie au 2ème trimestre par rapport au 1er trimestre.

- Zone Europe & MEA (EMEA)

Le chiffre d’affaires de la zone au 1er semestre 2023 est ressorti à 1 254 millions d’euros. Hors impact des « contrats Covid », la croissance à données comparables a été très dynamique à + 10,8 %. L’activité est en retrait de – 3,4 % à données comparables. Ce recul s’explique par l’arrêt des « contrats Covid » aux Pays-Bas, au Royaume-Uni, en France et en Allemagne fin 2022. La croissance est de – 6,7 % à données publiées. La différence avec la croissance à données comparables s’explique par un effet de change négatif lié notamment à la dépréciation par rapport à l’euro de la livre égyptienne, de la livre turque et de la livre sterling.

Les activités multilingues, principales contributrices au chiffre d’affaires de la zone et servant principalement des grands leaders mondiaux de l’économie digitale, ont enregistré une croissance soutenue. Le hub en Grèce a bénéficié de la montée en puissance de récents succès commerciaux, notamment dans le secteur de l’automobile et des biens de consommation. Les hubs situés en Égypte et en Turquie poursuivent leur montée en puissance très rapide, dans des secteurs variés tels que les médias sociaux, le divertissement en ligne, les services financiers, l’électronique grand public et le secteur du voyage.

Les activités au Royaume-Uni ont enregistré une forte croissance portée par la montée en puissance de nouveaux contrats dans les secteurs des services financiers et des administrations (hors « contrats Covid »). Les solutions offshore en Afrique du Sud, pour servir le marché anglais, progressent rapidement, notamment dans les secteurs des médias sociaux et des services financiers.

Les activités en Allemagne progressent à un bon rythme grâce notamment à la croissance rapide des services nearshore dans les Balkans et au développement commercial soutenu dans les secteurs du voyage et de l’électronique grand public.

Au 2ème trimestre, le chiffre d’affaires est en croissance de + 7,4 % hors impact des « contrats Covid », en ralentissement par rapport au 1er trimestre en raison d’une base de comparaison moins favorable.

- Les activités « services spécialisés »

Le chiffre d’affaires du 1er semestre 2023 s’est élevé à 663 millions d’euros, en croissance de + 17,2 % à données comparables par rapport à la même période de l’exercice précédent et de + 24,1 % à données publiées. Cette différence entre données comparables et données publiées s’explique par la consolidation dans les comptes du groupe de PSG Global Solutions depuis le 1er novembre 2022 et de Capita Translation & Interpreting depuis le 1er janvier 2023. L’effet de change est relativement neutre. Au 2ème trimestre, le chiffre d’affaires a progressé de + 17,4 % à données comparables.

Les activités de LanguageLine Solutions, principal contributeur au chiffre d’affaires des activités « services spécialisés », ont continué d’enregistrer une croissance soutenue tout au long du 1er semestre. Les gains de parts de marché dans un secteur dynamique, soutenus par la poursuite de la montée en puissance rapide des solutions d’interprétariat par vidéo et le développement de solutions globales, expliquent cette bonne performance.

Les activités de TLScontact poursuivent leur développement très rapide au 1er semestre. TLScontact devrait continuer de bénéficier au 2nd semestre d’un environnement favorable en termes de trafic voyageurs et du développement satisfaisant des services annexes premium.

RÉSULTATS DU 1ER SEMESTRE 2023

L’EBITDA courant s’est élevé à 807 millions d’euros au 1er semestre 2023, contre 792 millions d’euros l’an passé.

L’EBITA courant a atteint 577 millions d’euros contre 566 millions d’euros l’an passé, soit une croissance de + 1,9 %. Le taux de marge s’est élevé à 14,6 % au 1er semestre 2023 contre 14,3 % l’an passé, soit une progression de 30 points de base. Cette évolution s’explique principalement par :

– le maintien des marges des activités core services & D.I.B.S., soutenues notamment par le développement des activités offshore servant le marché nord-américain, mais affectées par l’impact négatif de l’arrêt des « contrats Covid » fin 2022 sur la zone EMEA ;

– la croissance très soutenue des activités « services spécialisés » à fortes marges en raison notamment de la poursuite du redressement marqué des activités et de la rentabilité de TLScontact.

RÉSULTAT PAR ACTIVITÉ

|

EBITA COURANT |

S1 2023 |

S1 2022 |

|

En millions d’euros |

|

|

|

CORE SERVICES & D.I.B.S.* |

390 |

398 |

|

% CA |

11,8 % |

11,7 % |

|

Zone Amérique du Nord & APAC |

140 |

134 |

|

% CA |

11,2 % |

10,6 % |

|

Zone LATAM |

95 |

98 |

|

% CA |

12,0 % |

12,3 % |

|

Zone Europe & MEA (EMEA) |

110 |

127 |

|

% CA |

8,8 % |

9,4 % |

|

Holdings |

45 |

39 |

|

SERVICES SPÉCIALISÉS |

187 |

168 |

|

% CA

|

28,3 % |

31,5 % |

|

TOTAL |

577 |

566 |

|

% CA |

14,6 % |

14,3 % |

* Digital Integrated Business Services

- Les activités core services & D.I.B.S.

L’EBITA courant des activités core services & D.I.B.S. s’est élevé à 390 millions d’euros au 1er semestre 2023 contre 398 millions d’euros au 1er semestre 2022. La rentabilité s’établit à 11,8 % contre 11,7 % l’an passé. Elle reflète des évolutions contrastées par zones, marquées notamment, dans la zone Amérique du Nord et APAC par la croissance soutenue des activités offshore, et dans la zone EMEA par l’impact négatif de l’arrêt de la contribution des « contrats Covid ».

- Zone Amérique du Nord & APAC

L’EBITA courant de la zone Amérique du Nord & APAC s’est élevé à 140 millions d’euros au 1er semestre 2023 contre 134 millions d’euros à la même période l’an passé. La rentabilité est en forte progression au 1er semestre avec un taux de marge de 11,2 % contre 10,6 % l’an passé. Malgré un chiffre d’affaires stable, les marges progressent grâce à un effet de mix positif lié au dynamisme des activités offshore (Inde et Philippines) servant le marché nord-américain. Cette solution répond bien aux besoins des clients qui souhaitent optimiser leurs structures de coût dans un environnement de ralentissement des volumes.

- Zone LATAM

La zone LATAM a enregistré un EBITA courant de 95 millions d’euros au 1er semestre 2023 contre 98 millions d’euros l’an passé. Le taux de marge est ressorti à 12,0 % contre 12,3 % l’an passé. Cette évolution s’explique par le ralentissement de la croissance des activités sur la zone par rapport à l’an passé, au regard notamment de la moindre attractivité des activités nearshore au Mexique liée au renforcement du peso mexicain par rapport au dollar US.

- Zone Europe & MEA (EMEA)

Au cours du 1er semestre, l’EBITA courant de la zone Europe & MEA s’est élevé à 110 millions d’euros contre 127 millions d’euros l’an dernier, soit un taux de marge de 8,8 % contre 9,4 % l’an passé. Le recul de la marge résulte essentiellement de l’arrêt des « contrats Covid » aux Pays-Bas, au Royaume-Uni, en France et en Allemagne, qui avaient eu un impact positif sur la marge de la zone jusqu’à fin 2022.

- Les activités « services spécialisés »

L’EBITA courant des activités « services spécialisés » s’est élevé à 187 millions d’euros au 1er semestre 2023 contre 168 millions d’euros au 1er semestre 2022. Le taux de marge s’établit à 28,3 % contre 31,5 % l’an passé.

TLScontact enregistre une forte progression de sa marge opérationnelle au-delà du niveau atteint avant le début de la crise sanitaire. Cette très bonne performance s’explique par la poursuite du redressement marqué des volumes de la société, le développement satisfaisant des services annexes premium et le bénéfice des mesures de réduction de coûts mises en place pendant la crise.

La marge opérationnelle de LanguageLine Solutions est en retrait par rapport à l’an passé dans un contexte de marché du travail tendu dans le domaine de l’interprétariat aux États-Unis et de forte demande des clients. La situation devrait s’améliorer au cours des prochains trimestres. Le modèle d’affaires de LanguageLine Solutions demeure solide. Il repose sur une croissance structurelle soutenue du marché, 100 % de ses interprètes en télétravail, des outils technologiques hors pair et une approche commerciale très dynamique.

AUTRES ÉLÉMENTS DU COMPTE DE RÉSULTAT

Le résultat opérationnel (EBIT) s’est établi à 446 millions d’euros contre 438 millions d’euros l’an passé. Il inclut notamment :

- l’amortissement des actifs incorporels liés aux acquisitions pour 64 millions d’euros ;

- une charge comptable relative aux plans d’actions de performance pour un montant de 58 millions d’euros.

Le résultat financier a fait ressortir une charge nette de 74 millions d’euros contre 52 millions d’euros l’an passé. La hausse des frais financiers résulte de l’augmentation de la dette nette contractée fin 2022 pour l’acquisition de la société PSG Global Solutions et de l’impact de la hausse des taux sur la partie variable de l’endettement. Le coût de l’endettement financier de 2,8 % se situe à un niveau favorable pour le groupe compte tenu de l’environnement actuel.

La charge d’impôt s’est établie à 101 millions d’euros. Le taux d’imposition moyen du groupe est de 27,3 % contre 29,1 % l’an passé.

Le résultat net part du groupe s’élève à 271 millions d’euros contre 274 millions d’euros l’an passé. Le résultat net dilué par action s’est élevé à 4,59 euros au 1er semestre 2023, contre 4,60 euros au 1er semestre 2022.

FLUX DE TRÉSORERIE ET STRUCTURE FINANCIÈRE

Le cash-flow net disponible après intérêts financiers, impôts et loyers décaissés s’est établi à 309 millions d’euros contre 315 millions d’euros l’an passé.

La variation du BFR du groupe a généré un emploi de 30 millions d’euros ce semestre, contre un emploi de 40 millions d’euros au 1er semestre 2022.

Les investissements opérationnels nets se sont élevés à 111 millions d’euros, soit 2,8 % du chiffre d’affaires, contre 150 millions d’euros au 1er semestre 2022 (3,8 % du CA). Cette évolution résulte d’une discipline accrue en termes d’allocation du capital dans un environnement de marché incertain.

Après mise en paiement des dividendes pour un montant de 227 millions d’euros, l’endettement net s’est élevé à 2 630 millions d’euros au 30 juin 2023.

DÉVELOPPEMENTS CLÉS DU GROUPE

- Processus d’acquisition de la société Majorel en bonne voie

Teleperformance a annoncé le 26 avril 2023 son intention de déposer une offre volontaire d’acquisition en numéraire et en titres pour l’intégralité des actions de Majorel. Teleperformance propose un prix de 30 € par action, représentant un montant total d’acquisition de 3 milliards d’euros. Les actionnaires de Majorel peuvent aussi choisir de recevoir des titres Teleperformance selon un ratio d’échange de 0,1382 action Teleperformance pour chaque action Majorel, dans la limite de 1 milliard d’euros d’actions Teleperformance.

Cette acquisition permettra à Teleperformance de renforcer notamment sa présence en Europe, comme en France et en Allemagne où le groupe est relativement peu présent, et dans de nombreux secteurs à fort potentiel de croissance tels que les réseaux sociaux, l’industrie du luxe, l’automobile et l’univers du voyage. Elle renforcera également son exposition aux clients européens, alors que les clients de Teleperformance sont surtout américains, ainsi que sa direction générale avec l’intégration à venir des équipes dirigeantes de Majorel, expérimentées et partageant la même culture d’entreprise. Les synergies sont nombreuses, tant en termes de chiffre d’affaires que de coûts.

L’opération serait relutive sur le résultat net par action du groupe avant synergies dès la première année.

Teleperformance maintient sa flexibilité financière, avec un levier de ~1,8x l’EBITDA 2023 proforma et une notation de crédit BBB.

Teleperformance continue de travailler à la réalisation de l’acquisition de Majorel. L’offre publique sur les actions de Majorel devrait débuter en août 2023 après l’approbation du prospectus d’offre (« Offer Memorandum ») par l’AFM (l’autorité de marché néerlandaise) et sa publication. Le processus de revue par les autorités de concurrence compétentes suit son cours.

Teleperformance s’attend à ce que ce processus de revue soit terminé au cours du dernier trimestre 2023. Le transfert des titres et le règlement-livraison interviendraient dans les semaines suivant l’obtention des autorisations des autorités de la concurrence.

- Certifications Best Employer : 72 pays certifiés, soit 99 % des collaborateurs du groupe

Pour Teleperformance, le bien-être de ses collaborateurs est une priorité au niveau mondial. Le groupe compte, au 30 juin 2023, 72 pays certifiés « employeurs de premier plan » par l’institut Great Place to Work®, soit huit de plus qu’en 2022. Le nombre de pays certifiés est en hausse pour la troisième année consécutive et constitue un nouveau record. Plus de 99 % des employés de Teleperformance dans le monde travaillent dans des pays certifiés Great Place to Work®.

- Mise en œuvre de l’accord global signé avec la fédération de syndicats UNI en décembre 2022

Teleperformance a signé en avril et en mai 2023 trois accords collectifs avec des syndicats en Colombie, en Roumanie et en Pologne, illustrant le respect des engagements pris lors de la signature de l’accord global avec la fédération de syndicats UNI en décembre 2022 dans le domaine de la liberté d’association, du dialogue social, de la santé et de la sécurité.

La mise en œuvre de l’accord qui couvre les 410 000 employés du groupe dans le monde entier se déroule conformément au calendrier initial. La première réunion de suivi entre la direction de Teleperformance et l’UNI s’est tenue le 7 juin et a pris acte de la bonne exécution de l’accord et du dialogue constructif entre les parties prenantes.

- Gouvernance renforcée avec la cooptation par le conseil d’administration de monsieur Kevin Niu

Le conseil d’administration du groupe continue d’être renforcé avec la cooptation de Kevin Niu, en remplacement de Wai Ping Leung, démissionnaire. Cette arrivée permet de compléter les expertises déjà présentes au sein du conseil dans le domaine de l’intelligence artificielle et de rajeunir la composition du conseil.

De nationalité canadienne, Kevin Niu est âgé de 39 ans. Né à Pékin, il s’est installé aux États-Unis à 18 ans et a obtenu par la suite un doctorat en physique appliquée (PhD) à l’université Harvard. Il est aujourd’hui le fondateur et président-directeur général d’Urus Entertainment, une entreprise en fort développement pour créer une expérience d’avatar unique destinée au grand public. Il est le principal promoteur du déploiement du concept de contenu intégrant des avatars sur les téléphones mobiles, et gère actuellement le développement de technologies destinées aux consommateurs utilisant des algorithmes d’IA pour créer des avatars de haute définition.

PERSPECTIVES 2023

Dans un environnement macro-économique qui devrait rester difficile au second semestre, Teleperformance ajuste ses objectifs financiers annuels 2023 :

- Croissance du chiffre d’affaires à données comparables hors « contrats Covid » comprise entre + 6 % et + 8 %

- Objectif de marge d’EBITA courant sur chiffre d’affaires confirmé : en hausse de + 50 pb pour atteindre 16 %

—————–

AVERTISSEMENT

Ce communiqué de presse contient des informations à caractère prévisionnel. Ces informations, établies sur la base des estimations actuelles de la Direction générale du groupe, restent subordonnées à de nombreux facteurs et incertitudes qui pourraient conduire à ce que les chiffres qui seront constatés diffèrent significativement de ceux présentés à titre prévisionnel. Pour une description plus détaillée de ces risques et incertitudes, il convient notamment de se référer au document d’enregistrement universel annuel de Teleperformance (section « Facteurs de risques », disponible sur www.teleperformance.com). Le groupe Teleperformance ne s’engage en aucune façon à publier une mise à jour ou une révision de ces prévisions.

WEBCAST / CONFÉRENCE TÉLÉPHONIQUE – ANALYSTES /INVESTISSEURS

Une conférence téléphonique et un webcast auront lieu ce jour à 18h15 (CET). Le webcast sera accessible en direct et en différé en cliquant sur le lien suivant : https://channel.royalcast.com/landingpage/teleperformance/20230726_1/

Le rapport financier semestriel et le support de présentation seront disponibles après la conférence téléphonique sur le site de Teleperformance http://www.teleperformance.com dans l’espace suivant : https://www.teleperformance.com/fr-fr/investisseurs/publications-events/publications-financieres/

AGENDA INDICATIF DE COMMUNICATION FINANCIÈRE

Chiffre d’affaires du 3ème trimestre 2023 : 3 novembre 2023

À PROPOS DU GROUPE TELEPERFORMANCE

Teleperformance (TEP – ISIN : FR0000051807 – Reuters : TEPRF.PA – Bloomberg : TEP FP) est un leader mondial des services aux entreprises en solutions digitales qui allient le meilleur des technologies de pointe à l’empathie humaine. Elles améliorent la gestion de l’expérience client en la rendant plus simple, plus rapide et plus sûre au service des plus grandes marques du monde et de leurs clients. L’offre complète du groupe, qui s’appuie sur l’intelligence artificielle, s’étend du service client en front office aux fonctions de back-office, incluant les services de modération de contenu (Trust & Safety) qui aident à protéger à la fois les utilisateurs en ligne et la réputation de la marque. Teleperformance propose également une gamme de services spécialisés tels que le recouvrement de créances, l’interprétariat et la localisation, les services aux consulats et la gestion des demandes de visa, ainsi que les services d’externalisation des processus de recrutement. Avec plus de 410 000 collaborateurs inspirés et passionnés parlant plus de 300 langues, son envergure mondiale et sa connaissance des marchés locaux lui permettent d’œuvrer au service des communautés, des clients et de l’environnement. En 2022, Teleperformance a réalisé un chiffre d’affaires consolidé de 8 154 millions d’euros (8,6 milliards de dollars US) et un résultat net de 645 millions d’euros.

Les actions Teleperformance, cotées sur Euronext Paris, compartiment A, sont éligibles au service de règlement différé et appartiennent aux indices CAC 40, STOXX 600, S&P Europe 350, MSCI Global Standard et Euronext Tech Leaders. Dans les domaines de la Responsabilité sociétale des entreprises, l’action Teleperformance fait partie de l’indice CAC 40 ESG depuis septembre 2022, de l’indice Euronext Vigeo Euro 120 depuis 2015, de l’indice EURO STOXX 50 ESG depuis 2020, de l’indice MSCI Europe ESG Leaders depuis 2019, de l’indice FTSE4Good depuis 2018 et de l’indice S&P Global 1200 ESG depuis 2017.

Pour plus d’informations sur le groupe : www.teleperformance.com.

ANNEXE 1 – CHIFFRE D’AFFAIRES PAR ACTIVITÉ TRIMESTRIEL ET SEMESTRIEL

|

|

S1 2023 |

S1 2022 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

3 297 |

3 412 |

– 0,2 % |

+ 5,3 % |

– 3,4 % |

|

Zone Amérique du Nord & Asie-Pacifique |

1 255 |

1 264 |

+ 0,3 % |

+ 0,3 % |

– 0,8 % |

|

Zone LATAM |

788 |

803 |

+ 4,3 % |

+ 4,3 % |

– 1,8 % |

|

Zone Europe & MEA (EMEA) |

1 254 |

1 344 |

– 3,4 % |

+ 10, 8 % |

– 6,7 % |

|

SERVICES SPÉCIALISÉS |

663 |

534 |

+ 17,2 % |

+ 17,2 % |

+ 24,1 % |

|

TOTAL |

3 960 |

3 946 |

+ 2,2 % |

+ 7,0 % |

+ 0,4 % |

|

|

T2 2023 |

T2 2022 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 612 |

1 700 |

+ 0,0 % |

+ 3,3 % |

– 5,2 % |

|

Zone Amérique du Nord & Asie-Pacifique |

609 |

636 |

– 0,2 % |

– 0,2 % |

– 4,3 % |

|

Zone LATAM |

392 |

421 |

+ 1,6 % |

+ 1,6 % |

– 6,7 % |

|

Zone Europe & MEA (EMEA) |

611 |

643 |

– 0,9 % |

+ 7,7 % |

– 5,0 % |

|

SERVICES SPÉCIALISÉS |

342 |

284 |

+ 17,4 % |

+ 17,4 % |

+ 20,4 % |

|

TOTAL |

1 954 |

1 984 |

+ 2,5 % |

+ 5,3 % |

– 1,5 % |

|

|

T1 2023 |

T1 2022 |

Variation |

||

|

En millions d’euros |

|

|

À données |

À données |

À données |

|

CORE SERVICES & D.I.B.S.* |

1 685 |

1 711 |

– 0,4 % |

+ 7,3 % |

– 1,6 % |

|

Zone Amérique du Nord & Asie-Pacifique |

646 |

628 |

+ 0,8 % |

+ 0,8 % |

+ 2,8 % |

|

Zone LATAM |

396 |

382 |

+ 7,0 % |

+ 7,0 % |

+ 3,6 % |

|

Zone Europe & MEA (EMEA) |

643 |

701 |

– 5,7 % |

+13,6 % |

– 8,2 % |

|

SERVICES SPÉCIALISÉS |

321 |

251 |

+ 17,0 % |

+ 17,0 % |

+ 28,3 % |

|

TOTAL |

2 006 |

1 962 |

+ 1,9 % |

+ 8,6 % |

+ 2,2 % |

* Digital Integrated Business Services

** Hors impact de l’évolution des contrats d’assistance Covid

ANNEXE 2 – ÉTATS FINANCIERS CONSOLIDÉS SIMPLIFIÉS

COMPTE DE RÉSULTAT CONSOLIDÉ

en millions d’euros

| 1er sem 2023 | 1er sem 2022 | ||

| Chiffre d’affaires |

3 960 |

3 946 |

|

| Autres produits de l’activité |

3 |

4 |

|

| Charges de personnel |

-2 680 |

-2 645 |

|

| Charges externes |

-462 |

-498 |

|

| Impôts et taxes |

-14 |

-15 |

|

| Dotations aux amortissements et provisions |

-126 |

-124 |

|

| Amortissements des incorporels liés aux acquisitions |

-64 |

-70 |

|

| Amortissements du droit d’utilisation des actifs loués assimilables à des charges de personnel |

-9 |

-7 |

|

| Amortissements du droit d’utilisation des actifs loués |

-95 |

-95 |

|

| Pertes de valeur des goodwill |

-4 |

-5 |

|

| Charges liées aux paiements fondés sur des actions |

-58 |

-51 |

|

| Autres produits (charges) d’exploitation |

-5 |

-2 |

|

| Résultat opérationnel |

446 |

438 |

|

| Produits de trésorerie et d’équivalents de trésorerie |

7 |

4 |

|

| Coût de l’endettement financier brut |

-50 |

-31 |

|

| Charges d’intérêts sur les obligations liées aux contrats de location |

-22 |

-21 |

|

| Coût de l’endettement financier net |

-65 |

-48 |

|

| Autres produits (charges) financiers |

-9 |

-4 |

|

| Résultat financier |

-74 |

-52 |

|

| Résultat avant impôt |

372 |

386 |

|

| Impôt sur les résultats |

-101 |

-112 |

|

| Résultat net après impôt |

271 |

274 |

|

| Résultat net après impôt – Part du groupe |

271 |

274 |

|

| Résultat net après impôt – Participations ne conférant pas le contrôle | |||

| Résultat de base par action (en €) |

4,64 |

4,67 |

|

| Résultat dilué par action (en €) |

4,59 |

4,60 |

BILAN CONSOLIDÉ

en millions d’euros

| ACTIF | 30/06/2023 | 31/12/2022 | |

| Actifs non courants | |||

| Goodwill |

3 138 |

3 177 |

|

| Autres immobilisations incorporelles |

1 256 |

1 345 |

|

| Droit d’utilisation des actifs loués |

641 |

626 |

|

| Immobilisations corporelles |

583 |

613 |

|

| Instruments dérivés sur emprunts – Actif |

15 |

17 |

|

| Autres actifs financiers |

98 |

98 |

|

| Impôts différés |

113 |

78 |

|

| Total actifs non courants |

5 844 |

5 954 |

|

| Actifs courants | |||

| Actifs impôts exigibles |

85 |

75 |

|

| Créances clients |

1 715 |

1 707 |

|

| Autres actifs courants |

293 |

245 |

|

| Autres actifs financiers |

105 |

66 |

|

| Trésorerie et équivalents de trésorerie |

727 |

817 |

|

| Total actifs courants |

2 925 |

2 910 |

|

| TOTAL ACTIF |

8 769 |

8 864 |

|

| PASSIF | 30/06/2023 | 31/12/2022 | |

| Capitaux propres | |||

| Capital |

148 |

148 |

|

| Prime d’émission |

576 |

576 |

|

| Réserves de conversion |

-37 |

9 |

|

| Autres réserves groupe |

3 033 |

2 939 |

|

| Capitaux propres part du groupe |

3 720 |

3 672 |

|

| Participations ne conférant pas le contrôle |

0 |

0 |

|

| Total capitaux propres |

3 720 |

3 672 |

|

| Passifs non courants | |||

| Obligations liées aux avantages postérieurs à l’emploi |

37 |

34 |

|

| Obligations liées aux contrats de location |

517 |

510 |

|

| Instruments dérivés sur emprunts – Passif |

26 |

24 |

|

| Autres passifs financiers |

1 878 |

2 021 |

|

| Impôts différés |

320 |

315 |

|

| Total passifs non courants |

2 778 |

2 904 |

|

| Passifs courants | |||

| Provisions |

80 |

90 |

|

| Dettes d’impôts |

147 |

167 |

|

| Fournisseurs |

216 |

232 |

|

| Autres passifs courants |

877 |

911 |

|

| Obligations liées aux contrats de location |

180 |

178 |

|

| Autres passifs financiers |

771 |

710 |

|

| Total passifs courants |

2 271 |

2 288 |

|

| TOTAL DES PASSIFS ET DES CAPITAUX PROPRES |

8 769 |

8 864 |

TABLEAU DES FLUX DE TRÉSORERIE CONSOLIDÉ

en millions d’euros

| Flux de trésorerie liés à l’activité opérationnelle | 1er sem 2023 | 1er sem 2022 | ||

| Résultat net après impôt – Part du groupe |

271 |

274 |

||

| Charges (produits) d’impôt comptabilisés |

101 |

112 |

||

| Charges d’intérêts financiers nets |

41 |

23 |

||

| Charges d’intérêts sur les obligations liées aux contrats de location |

22 |

21 |

||

| Charges (produits) sans effet sur la trésorerie |

353 |

362 |

||

| Impôt décaissé |

-168 |

-136 |

||

| Marge brute d’autofinancement |

620 |

656 |

||

| Variation du besoin en fonds de roulement |

-30 |

-40 |

||

| Flux de trésorerie générés par l’activité |

590 |

616 |

||

| Flux de trésorerie liés aux opérations d’investissement | ||||

| Acquisition d’immobilisations incorporelles et corporelles |

-112 |

-151 |

||

| Prêts accordés |

-3 |

-10 |

||

| Décaissements liés aux regroupements d’entreprises nets de trésorerie |

-1 |

|||

| Cession d’immobilisations incorporelles et corporelles |

1 |

1 |

||

| Remboursement de prêts | ||||

| Flux de trésorerie liés aux investissements |

-114 |

-161 |

||

| Flux de trésorerie liés aux opérations de financement | ||||

| Acquisition/cession de titres d’autocontrôle |

-51 |

-34 |

||

| Dividendes versés aux actionnaires |

-227 |

-194 |

||

| Intérêts financiers versés |

-41 |

-21 |

||

| Décaissements relatifs aux actifs loués |

-126 |

-120 |

||

| Augmentation des dettes financières |

1 593 |

891 |

||

| Remboursement des dettes financières |

-1 670 |

-1 067 |

||

| Flux de trésorerie liés aux opérations de financement |

-522 |

-545 |

||

| Variation de trésorerie |

-46 |

-90 |

||

| Incidence des variations de change et reclassements |

-42 |

11 |

||

| Trésorerie à l’ouverture |

813 |

835 |

||

| Trésorerie à la clôture |

725 |

756 |

||

ANNEXE 3 – GLOSSAIRE (INDICATEURS ALTERNATIFS DE PERFORMANCE)

Variation du chiffre d’affaires à données comparables :

Variation du chiffre d’affaires à taux de change et périmètre constants, soit [chiffre d’affaires de l’année (N) – chiffre d’affaires de l’année (N-1) au taux de l’année (N) – chiffre d’affaires des acquisitions au taux de l’année (N)]/chiffre d’affaires de l’année (N-1) au taux de l’année (N).

|

|

|

|

|

Chiffre d’affaires S1 2022 |

3 946 |

|

|

Effet de change |

(108) |

|

|

Chiffre d’affaires S1 2022 à taux de change constants |

3 838 |

|

|

Croissance à données comparables |

84 |

|

|

Effet de périmètre |

38 |

|

|

Chiffre d’affaires S1 2023 |

3 960 |

|

EBITDA courant (Earnings Before Interest Taxes, Depreciation and Amortizations) :

Résultat opérationnel + dotations aux amortissements + amortissements du droit d’utilisation des actifs loués + amortissement des incorporels liés aux acquisitions + charges liées aux paiements fondés sur des actions + autres éléments non récurrents (autres produits/charges d’exploitation).

|

S1 2023 |

S1 2022 |

||

|

|

|

|

|

|

Résultat opérationnel |

446 |

438 |

|

|

Dotations aux amortissements |

126 |

124 |

|

|

Amortissements du droit d’utilisation des actifs loués |

95 |

95 |

|

|

Amortissements du droit d’utilisation des actifs loués assimilables à des charges de personnel |

9 |

7 |

|

|

Amortissements des incorporels liés aux acquisitions |

64 |

70 |

|

|

Perte de valeur de goodwill |

4 |

5 |

|

|

Charges liées aux paiements fondés sur des actions |

58 |

51 |

|

|

Autres produits (charges) d’exploitation |

|

5 |

2 |

|

EBITDA courant |

807 |

792 |

|

EBITA courant (Earnings Before Interest Taxes and Amortizations) :

Résultat opérationnel + amortissement des incorporels liés aux acquisitions + charges liées aux paiements fondés sur des actions + autres éléments non récurrents (autres produits/charges d’exploitation).

|

S1 2023 |

S1 2022 |

||

|

|

|

|

|

|

Résultat opérationnel |

446 |

438 |

|

|

Amortissements des incorporels liés aux acquisitions |

64 |

70 |

|

|

Perte de valeur de goodwill |

4 |

5 |

|

|

Charges liées aux paiements fondés sur des actions |

58 |

51 |

|

|

Autres produits (charges) d’exploitation |

|

5 |

2 |

|

EBITA courant |

577 |

566 |

|

Autres éléments non récurrents :

Éléments inhabituels quant à leur survenance ou leur montant incluant notamment certaines plus et moins-values de cession d’actifs corporels ou incorporels, certaines charges de restructuration ou liées à des départs, certains litiges majeurs, les frais d’acquisitions ou de fermetures de sociétés.

Cash-flow net disponible :

Flux de trésorerie générés par l’activité – acquisition d’immobilisations incorporelles et corporelles nettes de cession – prêts accordés nets des remboursements – décaissements relatifs aux actifs loués – intérêts financiers versés/reçus.

|

S1 2023 |

S1 2022 |

||

|

|

|

|

|

|

Flux de trésorerie générés par l’activité |

590 |

616 |

|

|

Acquisitions d’immobilisations incorporelles et corporelles |

-112 |

-151 |

|

|

Cessions d’immobilisations incorporelles et corporelles |

1 |

1 |

|

|

Prêts accordés |

-3 |

-10 |

|

|

Remboursement de prêts |

– |

– |

|

|

Décaissements relatifs aux actifs loués |

-126 |

-120 |

|

|

Intérêts financiers versés/reçus |

-41 |

-21 |

|

|

Cash-flow net disponible |

309 |

315 |

|

Endettement net ou dette nette :

Passifs financiers courants et non courants – trésorerie et équivalents.

|

30.06.2023 |

31.12.2022 |

||

|

|

|

|

|

|

Passifs non courants* |

|||

|

Passifs financiers |

1 878 |

2 021 |

|

|

Passifs courants* |

|

||

|

Passifs financiers |

771 |

710 |

|

|

Obligations liées aux contrats de location (IFRS 16) |

|

697 |

688 |

|

Instruments dérivés sur emprunts |

|

11 |

7 |

|

Trésorerie et équivalents |

|

727 |

-817 |

|

Endettement net ou dette nette |

2 630 |

2 609 |

|

* Hors obligations liées aux contrats de location (IFRS 16)

Résultat net dilué par action (résultat net part du groupe divisé par le nombre d’actions dilué et ajusté) :

Le résultat par action dilué est déterminé en ajustant le résultat attribuable aux porteurs d’actions ordinaires et le nombre moyen pondéré d’actions ordinaires en circulation, des effets de toutes les actions ordinaires potentielles dilutives. Ces dernières comprennent les actions de performance attribuées aux membres du personnel dès lors que les critères de performance requis sont atteints à la clôture de l’exercice.

Information : définition des indicateurs alternatifs de performance (IAP) en annexe (cf. Annexe)

Les commissaires aux comptes du Groupe ont effectué leurs diligences sur la revue semestrielle des comptes et leur rapport sur l’information semestrielle sera émis fin juillet 2023.

Consultez la version source sur businesswire.com : https://www.businesswire.com/news/home/20230726957086/fr/